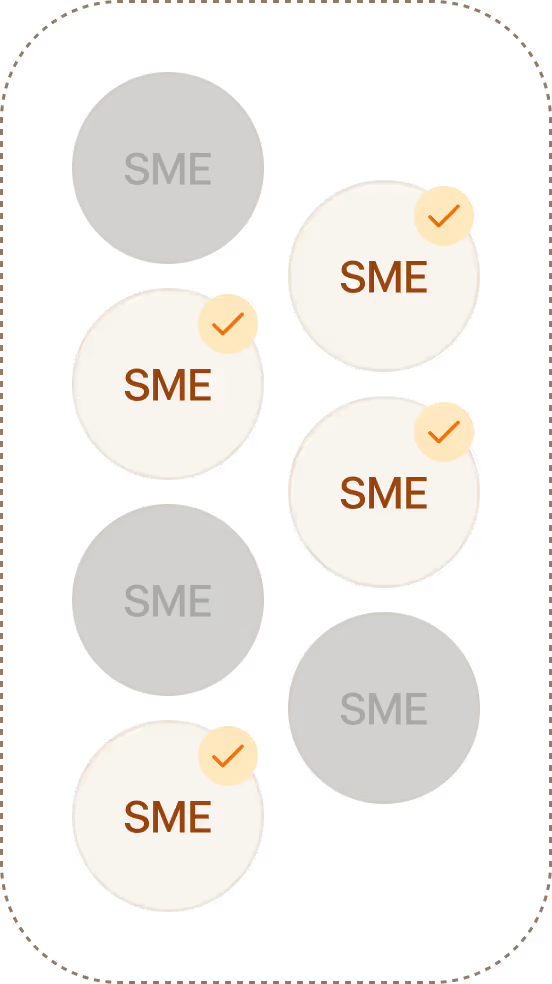

Pre-qualified SMEs, matching your risk appetite

Zeit, KMU-Finanzierung neu zu denken.

Banken fehlt es im KMU-Kreditgeschäft nicht an Kapital. Das Problem sind fragmentierte Daten, manuelle Prozesse und unsichere Prognosen. Banxware liefert genau darauf die Antwort – über eine einzige Orchestration Layer.

Nicht Kapital bremst das KMU-Kreditgeschäft. Sondern Daten.

Akquisitionskosten

Kaltakquise über klassische Kanäle ist teuer – während vorqualifizierte KMU und hochwertige Daten innerhalb von Plattformen für Banken unerreichbar bleiben.

Legacy-Systeme

Überholte Strukturen, manuelle Kreditprüfung und veraltete Prozesse verhindern die Geschwindigkeit und Skalierbarkeit, die profitables KMU-Lending heute erfordert.

Fragmentierte Daten

Ohne konsolidierte KMU-Daten und belastbare Branchen- benchmarks bleiben Risikobewertung und Preisgestaltung inkonsistent und schwer skalierbar.

Akquise und Underwriting im KMU-Kreditgeschäft neu gedacht:

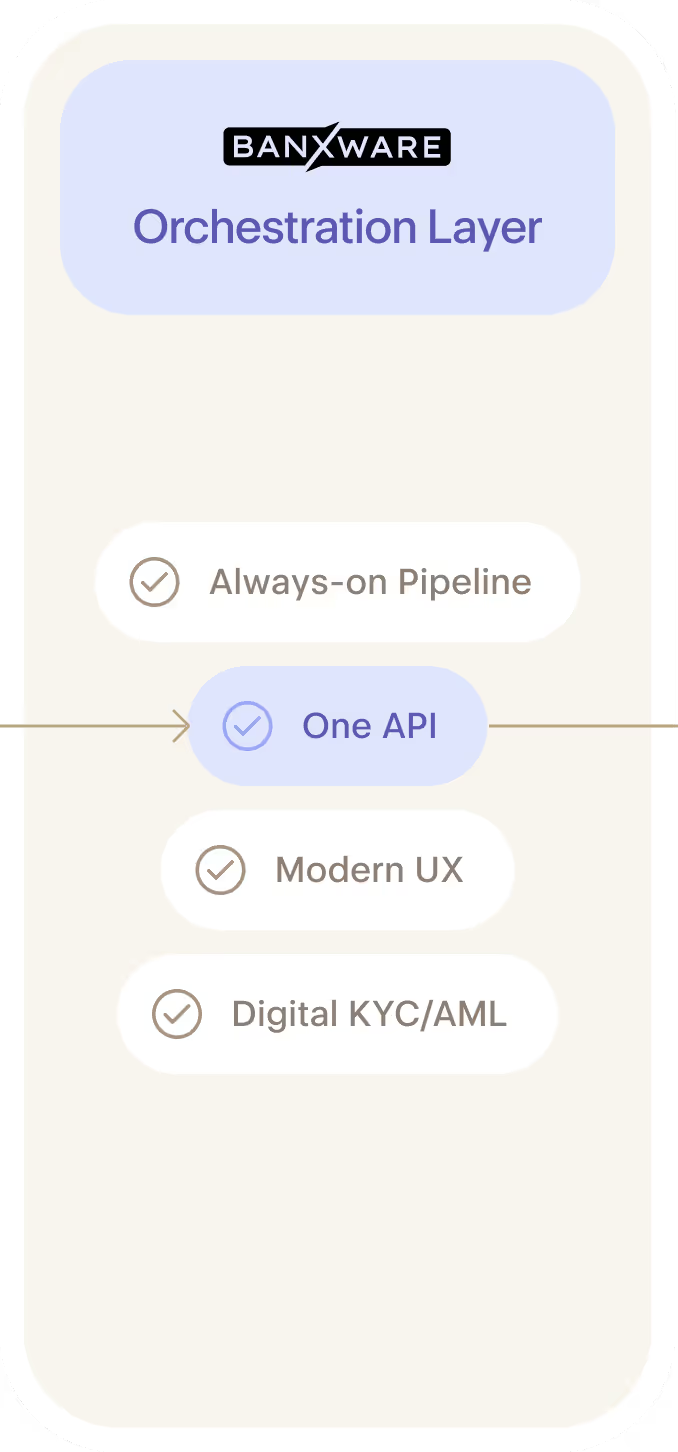

Dank der Orchestration Layer von Banxware werden Akquise, Daten und Underwriting KI-gestützt, automatisiert und direkt in Plattformen integriert.

Das Ergebnis: Banken treffen Kreditentscheidungen in Minuten und erschließen skalierbare Zugänge zu vorqualifizierten KMU-Segmenten.

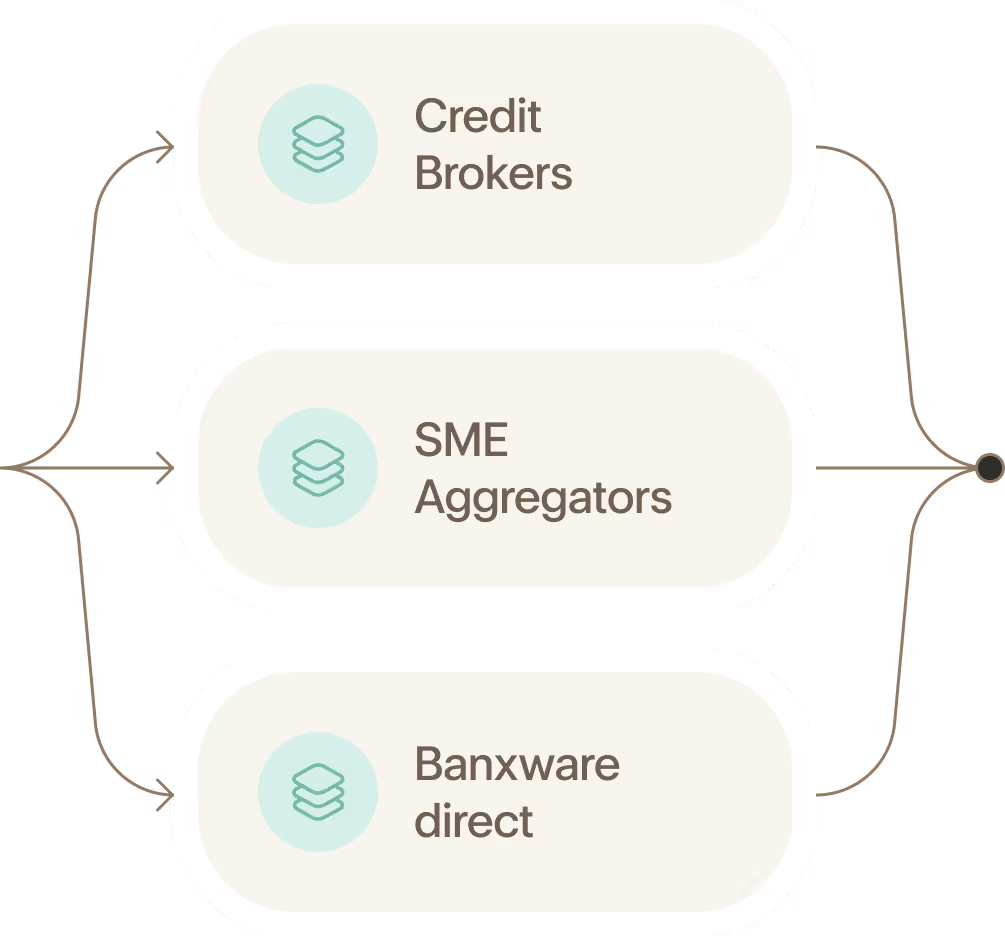

Erweitere deine KMU-Reichweite

Verlasse gesättigte Märkte. Erreiche plattformintegrierte KMU in einem milliardenschweren Kreditmarkt, der über klassische Kanäle unerreichbar bleibt.

Verbesserte Risiko-Qualität:

Plattform-verifizierte KMU performen besser

Vordefinierter Dealflow:

Nur passende Risikoprofile. Keine Streuverluste

3x höhere Conversion:

Plattform KMU konvertieren besser. Sie wollen wachsen

Geringere Akquisitionskosten:

Plattformen bringen qualifizierte Kreditnehmer direkt zu dir

Steigere operative Effizienz & skaliere dein Kreditgeschäft

Nutze das Banxware Orchestrierungsmodell, um das Kreditgeschäft zu skalieren und dein Kapital effizient für vorqualifizierte Kredite einzusetzen.

Operativer Hebel:

Bearbeite 10× mehr Anträge – ohne proportionalen Personalaufbau

70 % geringere Kosten:

Digitale KYC/AML-Prüfungen und automatisierte Prozesse senken nachhaltig Kosten

End-to-End-Automatisierung:

Kreditvergabe und optional Kreditmanagement aus einer Hand

Eine Integration:

Ein Setup. Eine Anbindung statt mehrere APIs und Verträge zu verwalten

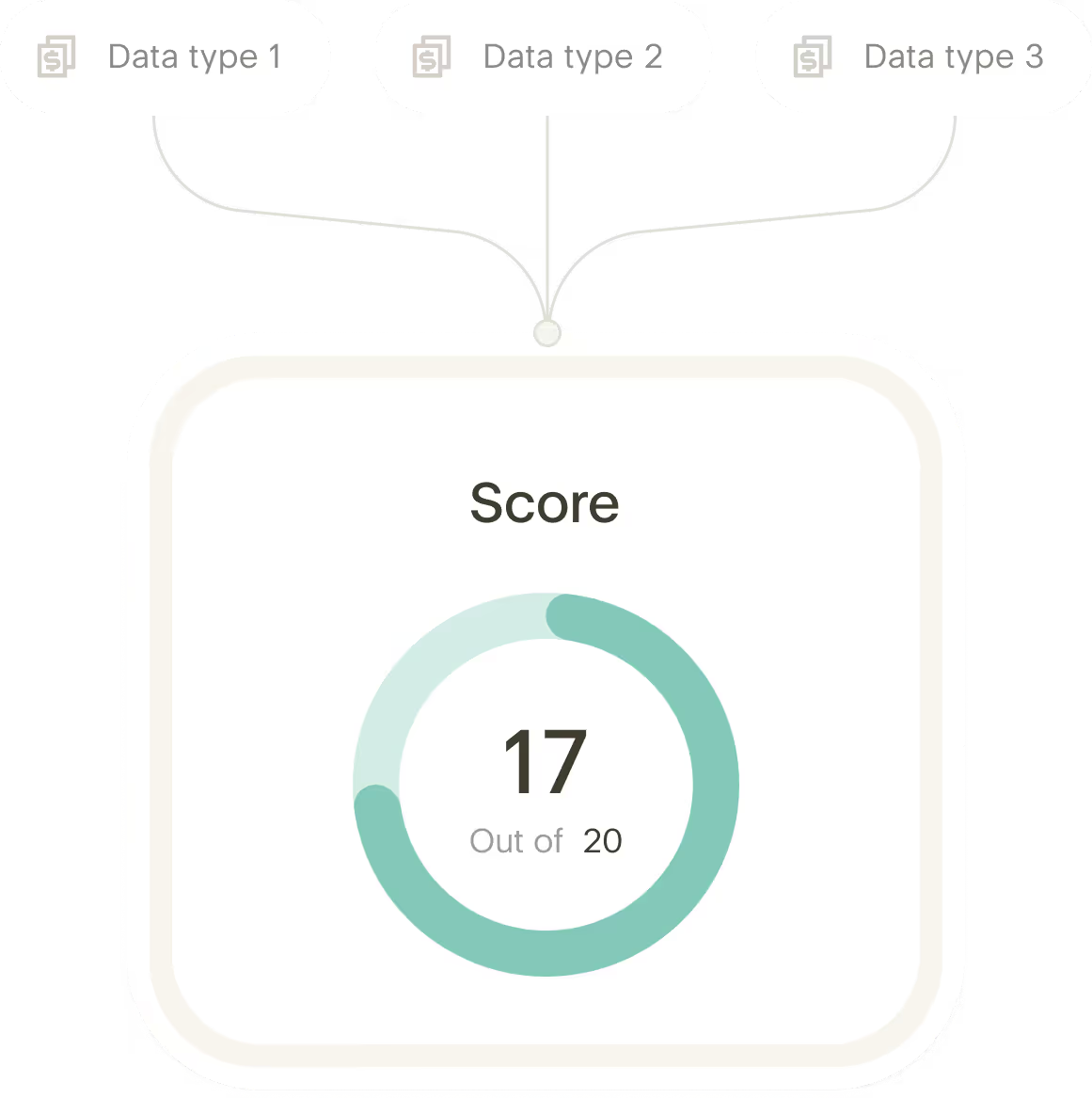

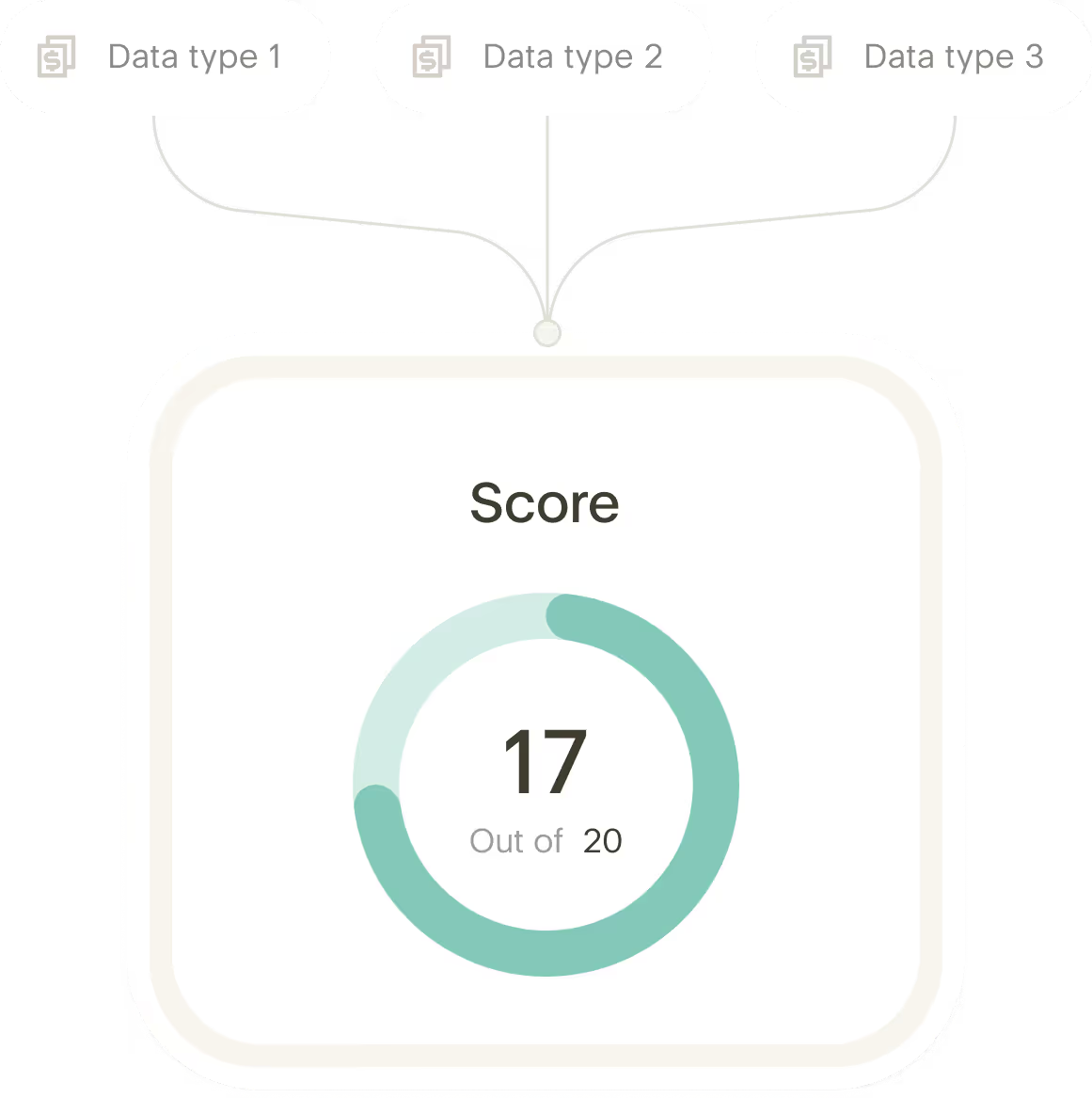

Triff datenbasierte Entscheidungen

Kombiniere klassische Kreditmodelle mit cashflow-basierten Performance-Prognosen – für höhere Conversion und bessere Risikobewertung.

Echtzeit-Unternehmensdaten:

Live-Transaktionen und Umsatztrends, die klassischen Auskunfteien verborgen bleiben

Erweiterte Risikobewertung

Deine Kreditmodelle kombiniert mit unserem cashflow-basierten Underwriting

Niedrigere Defaults:

Plattform-KMU zeigen eine um 40 % bessere Performance als traditionelle Kreditnehmer

Echtzeit-Entscheidungen:

KI-Scoring ermöglicht sofortige Entscheidungen statt wochenlanger Prüfprozesse

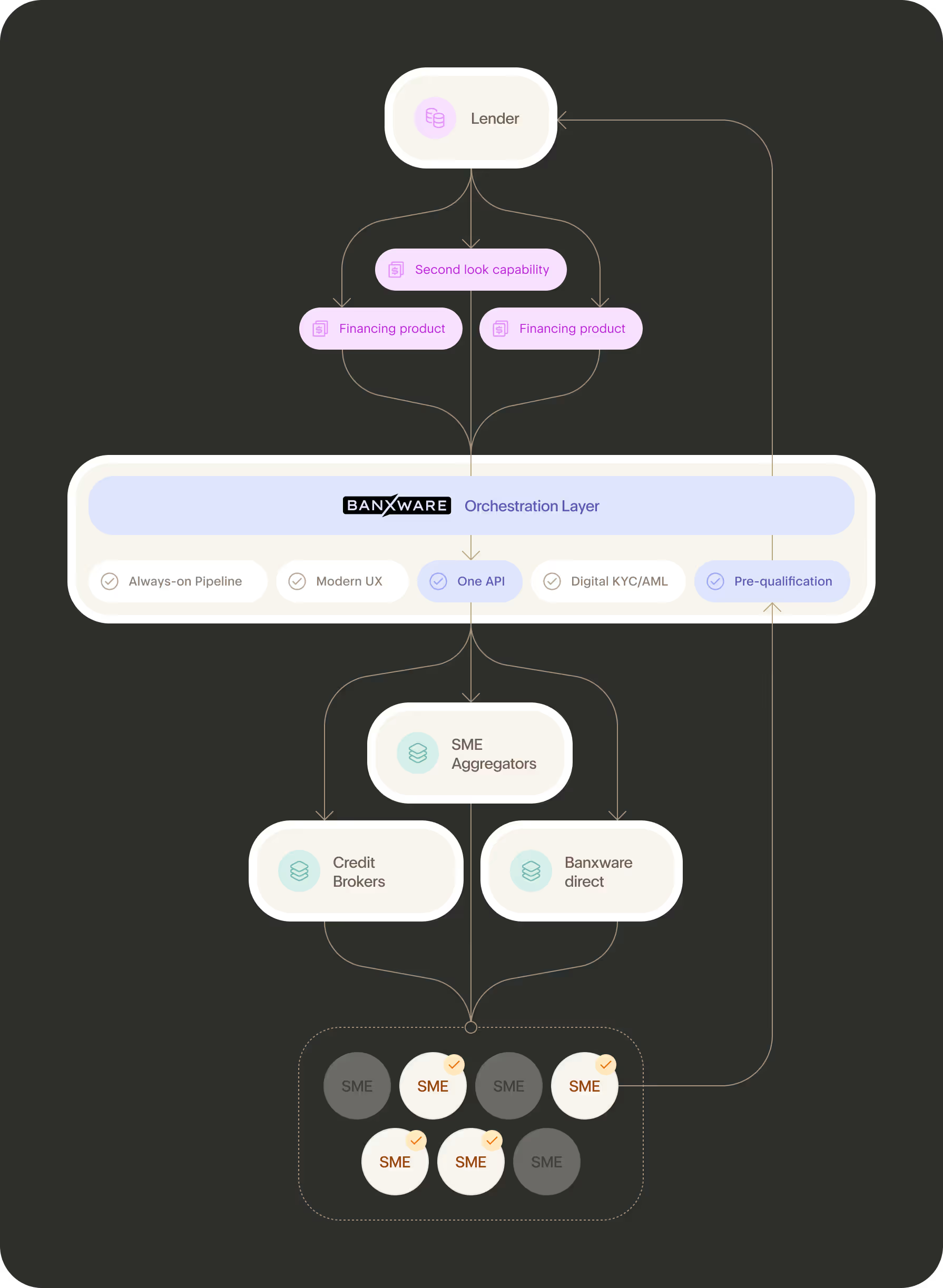

Wir sind die Orchestration Layer zwischen Origination und Kapital

– End-to-End-Infrastruktur fürs KMU-Kreditgeschäft.

Warum Orchestration der nächste logische Schritt für das Ökosystem ist

Was Banken durch unsere Orchestration Layer gewinnen

Konkrete Vorteile, die Herausforderungen im KMU-Kreditgeschäft in echte Wettbewerbsvorteile verwandeln.

Niedrigere Akquisitionskosten

Senke die Akquisitionskosten um 60 % durch direkten Zugang zu mehreren Plattformen – ohne Filial- und Vertriebsaufwand.

Schnellere Kreditbearbeitung

Verkürze die Bearbeitungszeit von 3–4 Wochen auf Stunden durch automatisierte KYC-/AML-Prüfungen und KI-Analysen.

Erweiterte Risikobewertung

Echtzeitdaten und Verhaltensanalysen ermöglichen eine um 40 % bessere Risikobewertung.

Reduzierte Default- Raten

Der Banxware Score korreliert 1,75× stärker mit tatsächlichen Ausfällen als klassische Auskunftei-Scores.

Reduzierte operative Kosten

Niedrigere Kosten pro Antrag ab 10.000 € pro Kunde durch automatisierte Datenerfassung und Workflows.

Vorqualifizierter Dealflow

Erhalte passgenaue Kreditanträge, die zu deinem Risikoprofil passen – für höhere Abschlussquoten.

Ganzheitliche 360- Grad-Sicht

Behalte Risiken, Angebote und Portfolio-Performance im KMU-Kreditgeschäft in einem durchgängigen Flow im Blick.

Zukunftsgerichtete Prognosen

Ersetze rückwärtsgewandte Auskunftei-Scores durch vorausschauende Umsatz- und Risikosignale.

Moderne digitale Infrastruktur

Erfülle steigende KMU-Erwartungen mit vollständig digitaler Finanzierung und einer State-of-the-Art-UX.

Was unsere Partner über uns sagen

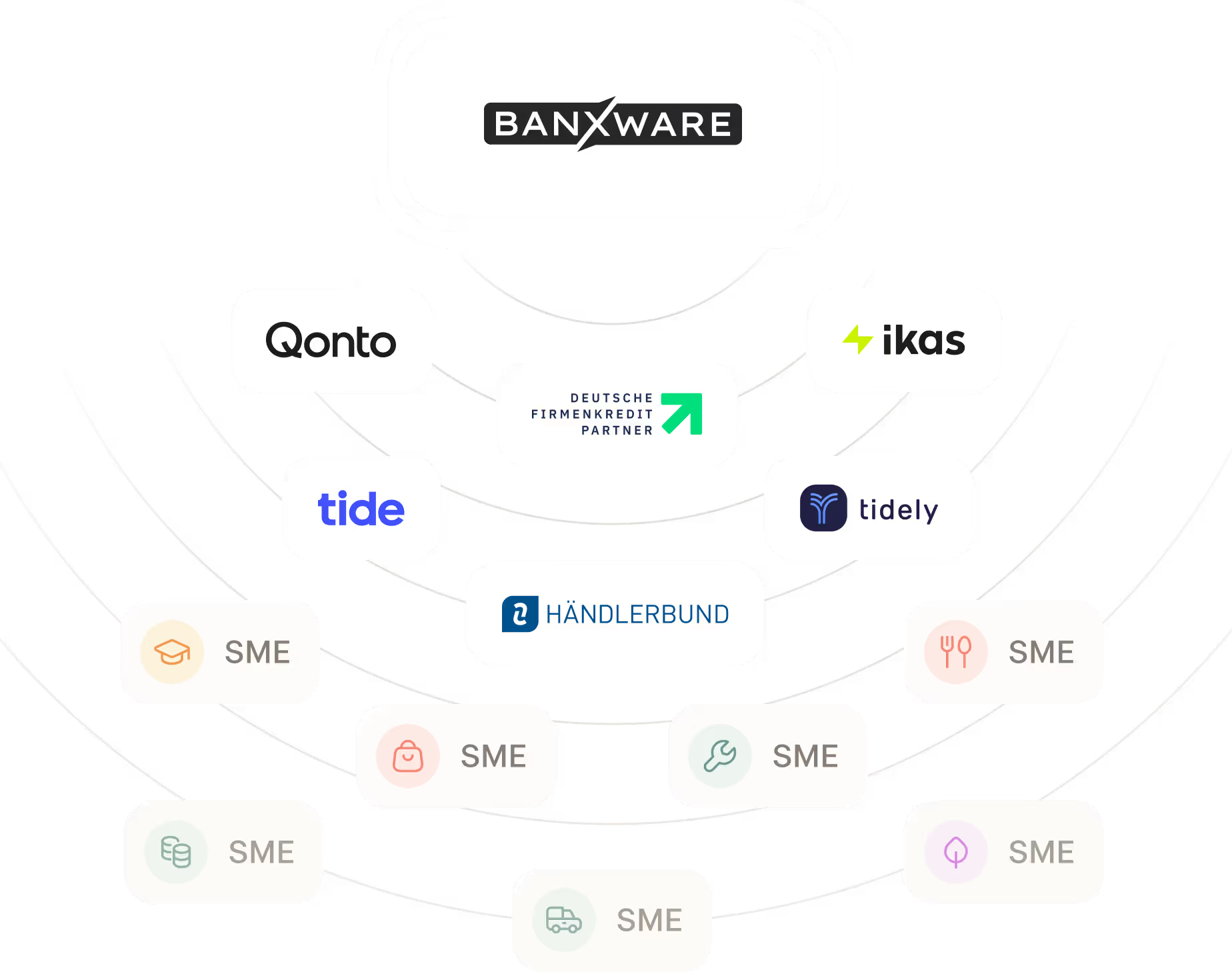

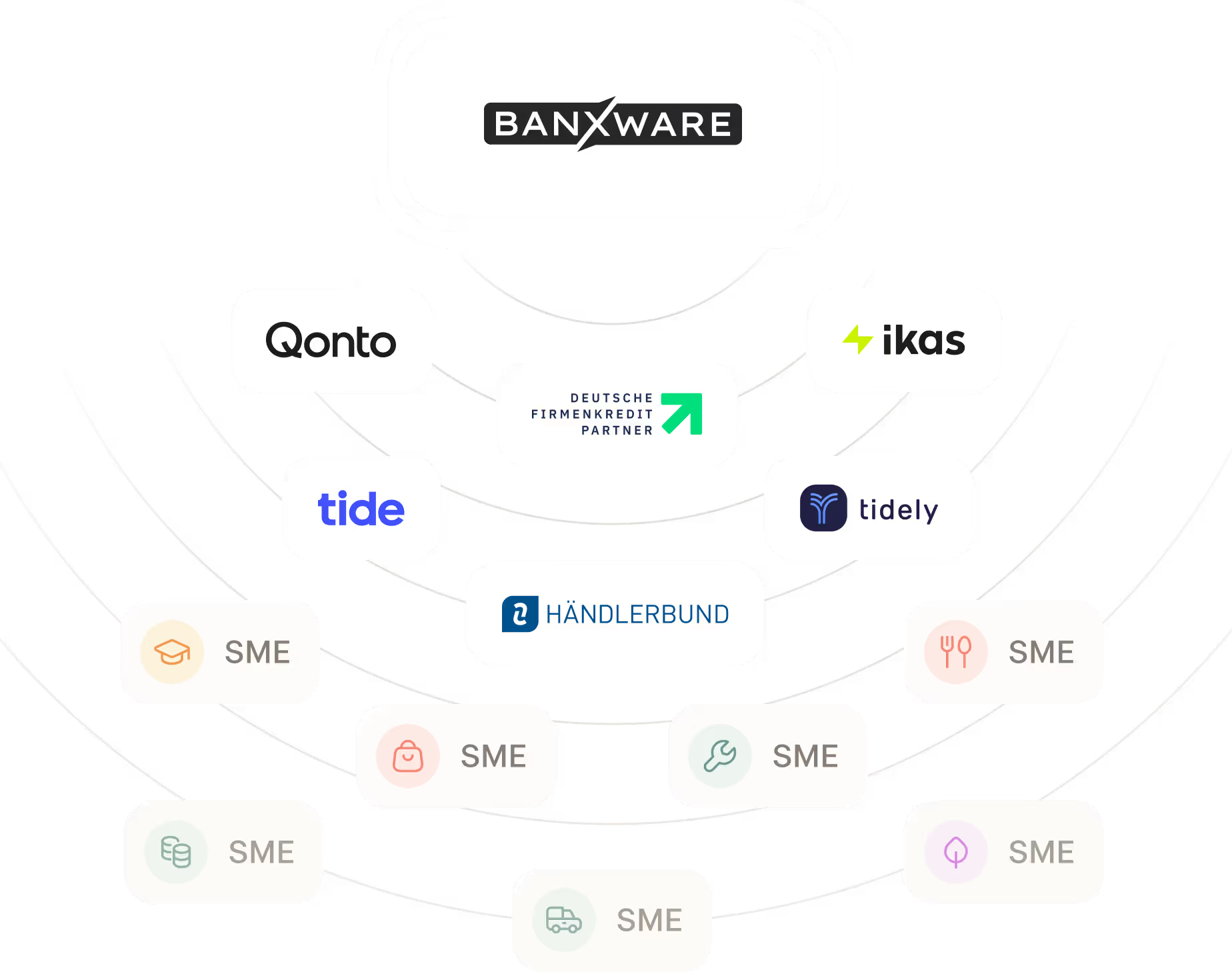

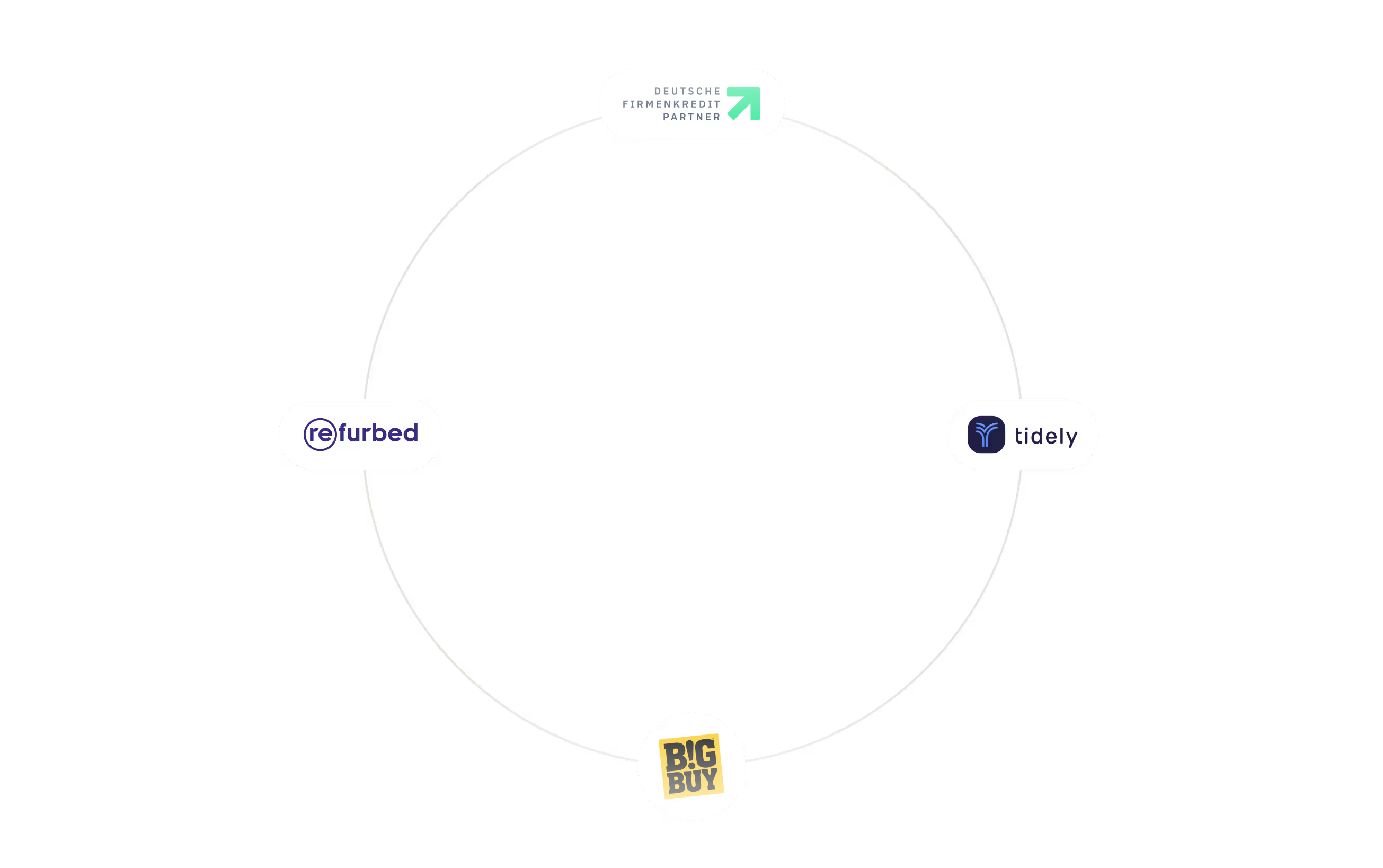

Eine Integration. Mehrere Plattformen. Exponentielles Wachstum.

Die Infrastruktur für Embedded Lending, der über 50 Plattformen vertrauen. Werde Teil des Netzwerks und biete deinen KMU erstklassige Finanzierungskonditionen.

FAQs

Banxware Orchestration Layer verbindet und koordiniert die gesamte Wertschöpfungskette im Kreditgeschäft: vom Onboarding und der Kreditentscheidung über die Auszahlung bis hin zu Bestandsverwaltung (Servicing) und Inkasso (Collections).

Banken und Kreditgeber können entweder den gesamten Technologie-Stack nutzen oder nur die Module aktivieren, die sie benötigen – und behalten dabei die vollständige Kontrolle über Produkte, Kapital und Risikoverantwortung.

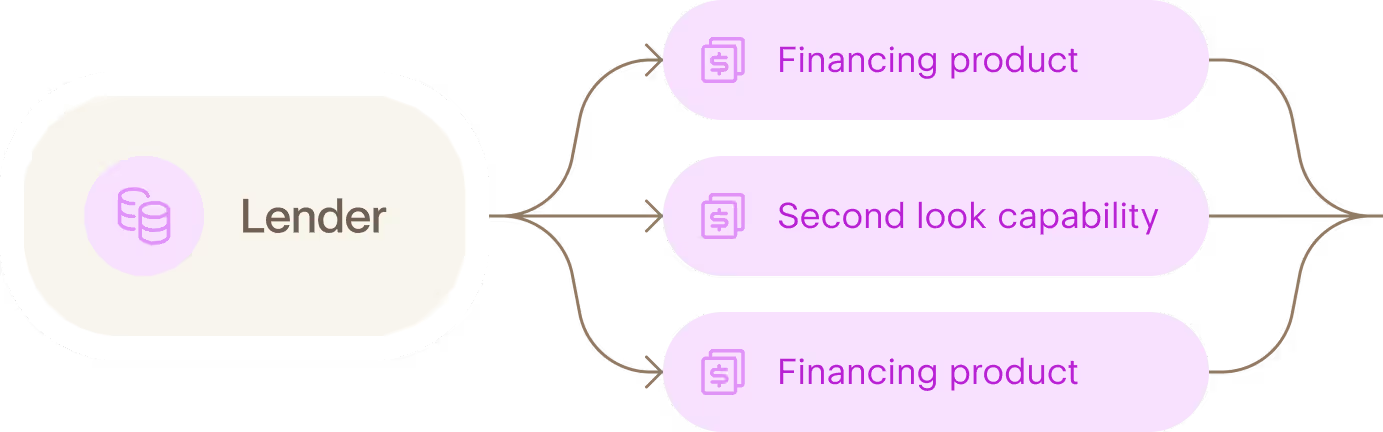

Banxware unterstützt eine breite Palette an Kreditprodukten, darunter Ratenkredite und Kreditlinien. Die Produkte werden über modulare Workflows und flexible Entscheidungsregeln konfiguriert. Neue Produkte können schnell hinzugefügt und konsistent über alle Plattformen hinweg ausgerollt werden.

Banxware ist kein reines Spezialsoftware-Tool und auch kein klassischer Servicing-Dienstleister. Wir agieren als Orchstration Layer und ermöglichen es Kreditgebern, alle Bausteine der Kreditstrecke an einem Ort zu bündeln.

Dein Vorteile:

Eine einzige Integration statt vieler einzelner Vendor-Integrationen

Durchgängige Automatisierung von Workflows (End-to-End)

Konfigurierbare Kreditprodukte ohne lange IT-Projekte

Integrierte Distribution über Plattformpartner hinweg

Die Launch-Zeiten hängen vom jeweiligen Umfang des Projekts ab. Banxware ist jedoch darauf ausgelegt, die Time-to-Market deutlich zu verkürzen, und wir bieten sowohl Fast-Track- als auch individuell angepasste Launch-Optionen an.

Mit unserem Setup mit minimalem Implementierungsaufwand können Banken innerhalb weniger Wochen live gehen – dank sofort einsatzbereiter Module, standardisierter APIs und vorkonfigurierter Workflows.Komplexere Setups lassen sich darauf aufbauen, ohne dass die zugrunde liegende Infrastruktur neu entwickelt werden muss.

.jpeg)

.jpg)

%201.svg)

.jpg)

%20(1)%20(1).jpg)

.jpg)

%20(1).jpg)

%20(1).jpg)

.png)

.jpg)

.jpg)

.jpg)